皆さん、初めまして。

看護師をしながら株式投資を行なっている管理人のナスカブと申します♪

2024年からいよいよ新NISAが始まりました。

新NISAでは一人当たり1,800万円、夫婦で3,600万円もの非課税投資枠が設けられていますが、

みんなは毎月どのくらい投資をするの?

といったことが気になる方も多いのではないかと思います。

そこでこの記事では、

といった疑問を感じている方に対し、共働きである私たち夫婦の投資戦略について解説し、

新NISA関する役立つ情報についてみなさんにシェアしていきたいと思います♪

新NISA制度を活用することで、今後の人生がより豊かにすることができます!

この記事を読めば以下のことが分かります。

- 新NISA制度についてのおさらい

- 一般的に言われている最も合理的な投資方法

- 配当金が得られる高配当投資について

- 共働き夫婦の投資戦略とその理由

また、先に結論からお伝えすると、

私たち夫婦の新NISAにおける投資戦略は、

投資信託、個別株、高配当ETFにぞれぞれに投資を行う方針としています。

その理由について以下で詳しく解説していますので、ぜひ最後までご覧ください♪

新NISA制度とは

まず、新NISA制度について簡単におさらいします。

すでに様々なメディアが新NISAについて情報を発信しており知っている方も多いと思うので、旧NISAと新NISAの変更点について以下の表にまとめています。

| 一般NISA・積立NISA(2023年まで) | 新NISA(2024年以降) | |

|---|---|---|

| 投資可能期間 | 一般NISA :最長5年 積立NISA :最長20年 | 無期限 |

| 年間非課税枠 | 一般NISA :年間120万 積立NISA :年間40万 | 年間360万 |

| 生涯投資枠 | 一般NISA :最大600万 積立NISA :最大800万 | 1,800万 |

| 併用 | 不可 | 可 |

| 売却時の非課税枠の復活 | なし | あり |

旧NISA制度では、一般NISAか積立NISAのどちらか一つしか選択できず、年間非課税枠は一般NISAでは年間120万円、積立NISAでは年間40万円までとなっていました。

また、生涯投資枠は一般NISAで最大600万円、積立NISAで最大800万円まででした。

一方、新NISAでは、一般NISAと積立NISAの両方が併用可能であり、

年間非課税枠は成長投資枠(一般NISA)が240万円、積立投資枠(積立NISA)が120万円の、

年間360万円の投資が可能となっています。

また、生涯投資枠も成長投資枠1200万円、積立投資枠600万円の、

一人当たり合計1,800万円と大幅に増加しています。

さらには旧NISA制度には無かった、非課税枠の復活といったメリットも生まれました。

つまり、非課税で投資できる金額が増えたので使わないと損ということですね♪

最も合理的な投資方法とは

次に、多くの投資家や専門家が紹介している、最も合理的で、資産を最大化させることのできると言われている投資方法について紹介します。

投資対象

まず、投資対象については、

- 全世界株式の代表的な指数であるオールカントリーに連動する投資信託

- 米国株の代表的な指数であるS&P500に連動する投資信託

とします。

そして、新NISAでは成長投資枠、積立投資枠の2つの枠がありますが、この投資方法ではどちらにおいても同じものを選びます。

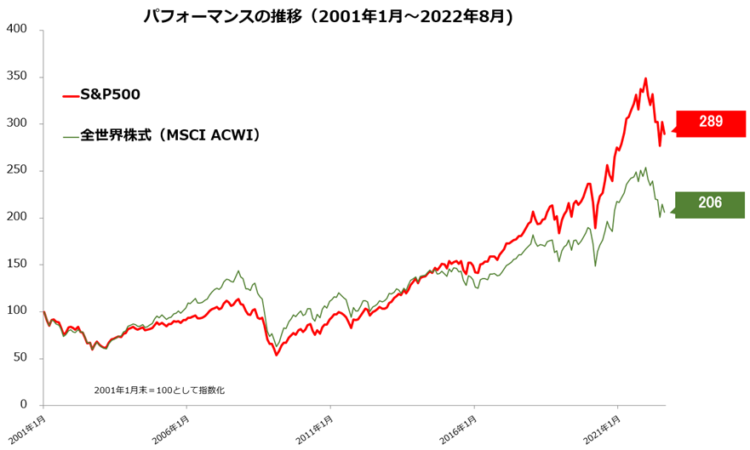

なぜ全世界株式、または米国株式が良いかというと、

下のグラフのように過去を20年を遡って見ても、どちらも長期的に右肩上がりが続いているからです。

新NISAでは、非課税期間が無期限で投資を行えるため、

このように右肩上がりに上昇が期待できる投資商品との相性がとても良いと考えられています。

また、なぜ投資信託なのかというと、

- 複数の銘柄、地域に幅広く分散投資できるためリスクを軽減できる

- プロの専門家が運用してくれる

- 少額から投資を始めることができる

といったメリットがあり、初心者でも利益が生まれやすいとされているからです。

また、重要なポイントとして、

eMAXIS Slim米国株式、eMAXIS Slim全世界株式などの投資信託は、投資によって得られた利益である分配金がファンド内で自動で再投資されるという点があります。

この分配金再投資というのは、非課税枠が上限になった場合でも、非課税枠が消費されず、複利の効果が最大限に活かされるというメリットがあります。

そのため、最も合理的な投資先は投資信託とされています。

少し分かりにくいですが、投資信託の方が福利の効果が大きいということです!

投資期間

次に投資期間についてですが、

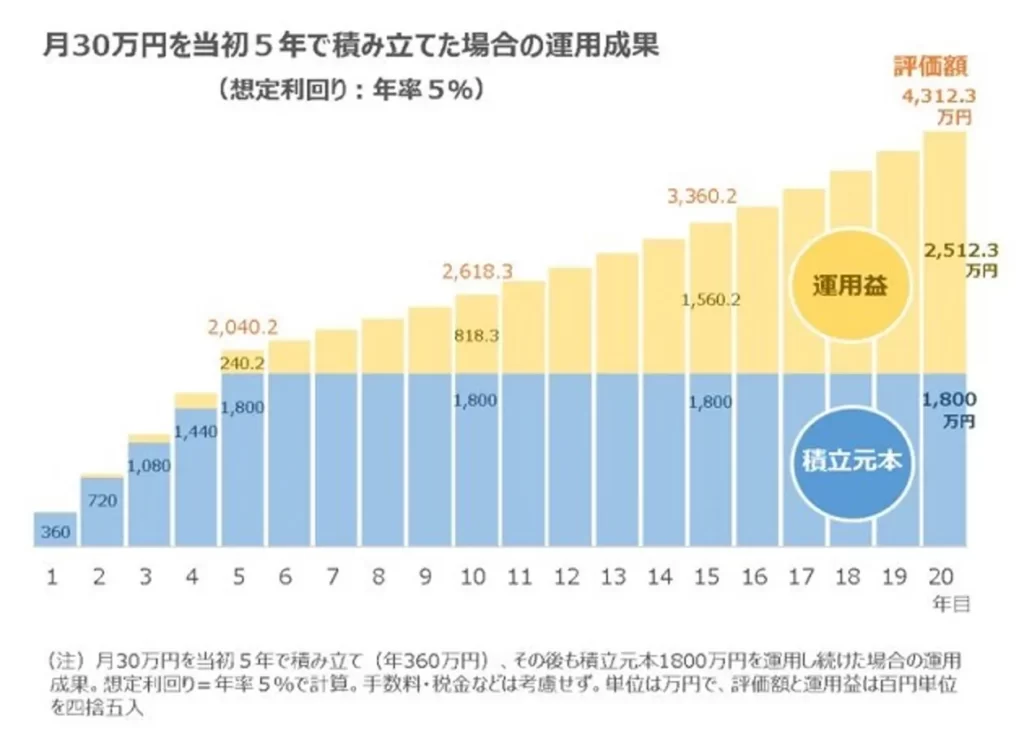

理論上は年間の上限額である360万円を一括投資し、最速5年で非課税投資枠を埋めることが、最も効率の良い投資方法だと言われています。

その理由として、

- 投資枠を満額積み立てた後も、分配金再投資によって元本が雪だるま式に増えていく

- 早期に投資枠を埋め運用期間を長く取ることで、複利の効果を最大限に活かすことができる

といったことが挙げられます。

このグラフを見ると分かるように、元本が1,800万円の上限となった後も、自動的に分配金が再投資されるため、資産を増えていきます。

また、中には一括投資はリスクが高いという声もありますが、

- 長期的に値上がりするなら、安いうちに買うことで利益を多く得られる

- 投資期間を長くし分散投資を行った場合、元本が増えるまでに時間がかかってしまう

- 結局は値上がりした際に再び購入することにも繋がる

といった理由もあり、

長期的に上昇が期待できると考えるならば、やはり早いうちに一括投資をした方が合理的であると言われています。

あくまで理想論ですが、看護師の給料では現実的ではないかも・・・

- 投資対象:全世界株のオールカントリー or 米国株のS&P500に連動する投資信託

- 投資期間:年間360万円投資し5年で1,800万円の投資枠を埋める

配当金が得られる高配当株投資

次に、先ほど紹介した最も合理的である投資方法(インデックス投資)と比べられることの多い、高配当株投資について紹介します。

高配当投資とは、配当利回りが高い株式を選び投資を行うことで、

より多くの配当金を受け取ることを目的とした投資スタイルのことを指します。

投資対象

先ほど紹介したインデックス投資での対象は投資信託でしたが、

高配当株投資では日本の個別株や米国の個別株、ETF(上場投資信託)に投資を行います。

企業が投資家に対し発行している有価証券。配当金や株主優待などがある。

証券取引所に上場している投資信託。リアルタイムでの取引可。分配金が自動で再投資されない。

高配当株投資のメリット

新NISAにおける高配当株投資のメリットについてですが、

- 配当金・分配金を非課税で受け取ることができる

- 定期的に不労所得を得ることができる

- 手元の資金が潤い、精神的に余裕を持ちながら投資を続けることができる

といったことが挙げられます。

新NISAでは、得られた利益にかかる日本での税金が非課税であるため、高配当株投資で得られた配当金や分配金も非課税で受けることができます。

米国株への投資では米国での税金が10%程度かかるので注意が必要!

例えば、日本の高配当株の代表とされる花王の2022年の実績では配当利回り2.59%となっています。

これは、花王の株を100万円保有していた場合、年間約2.5万円の配当金を非課税で得られることになります。

もちろん、保有額が多くなればなるほど、もらえる配当金はさらに増えていきます!

また、高配当投資の醍醐味である不労所得を定期的に受け取ることができるため、将来のための投資ではなく、現在の生活を豊かにすることにも繋がります。

得られた配当金や分配金を何に使うのかは自由であり、配当金のないインデックス投資に比べ、精神的に余裕を持ちながら投資を続けられるというメリットもあります。

高配当株投資のデメリット

次に、高配当株投資のデメリットについて紹介します。

- 配当金を受け取ることで、複利の効果を最大限に活かせいない

- 配当金が減る可能性がある

- 株価の値上がりがあまり期待できない

まず、高配当投資で一番よく言われているデメリットが、配当金を受け取ることで、複利の効果を最大限に活かすことができないということです。

インデックス投資での投資信託の購入はファンド内で分配金の再投資が自動で行われますが、

個別株やETFの購入では配当金・分配金の再投資が自動で行われません。

そのため、自己で再投資を行う場合に非課税枠を消費してしまうことになり、非課税枠を使い切った後に再投資しようと思うと、課税口座で再投資せざるを得なくなります。

つまり、ファンド内での再投資ができないので複利の効果が低いということです!

また、将来的に配当金や分配金が減る(減配)リスクもあり、期待していたリターンが得られない場合も考えられます。

さらに、高配当株銘柄は株価の値上がりが緩やかなことが多く、株価自体の値上がり益を期待できないとも言われています。

このように、高配当株投資は配当金・分配金を非課税で受け取ることができる反面、

資産をより効率的に増やす上ではインデックス投資に劣っていると言われています。

- 投資対象:日本の個別株や米国の個別株、ETF(上場投資信託)

- メリット:配当金を非課税で受け取ることができる(日本の税金のみ)

- デメリット:配当金を受け取ることで複利の効果を最大限に活かせない

看護師夫婦の投資戦略とその理由

さて、前置きが長くなりましたが、

以上を踏まえて、看護師夫婦である私たちの新NISAにおける投資戦略を紹介したいと思います♪

まとめると以下の表のようになります。

| 私 | 妻 | |

|---|---|---|

| 証券会社 | SBI証券 | 楽天証券 |

| 投資対象 | eMAXIS Slim米国株式(S&P500) 米国株、米国高配当ETF | eMAXIS Slim全世界株式(オールカントリ-) |

| 積立投資枠 | 年間120万円 | 年間120万円 |

| 成長投資枠 | 米国株、米国高配当ETFのスポット購入 | 夫の非課税枠を埋めた後に投資開始 |

証券会社

まず、投資に利用する証券会社についてです。

これまでに行ってきた積立NISAでは、夫婦ともに楽天証券を利用していましたが、

新NISAでは夫である私はSBI証券に乗り換え、妻はそのまま楽天証券で投資を行っています。

理由としては、現在でも証券会社によって手数料やポイント還元率などの差があり、将来的にも証券会社によるサービスに差が生まれることを考えているからです。

また、資産の預け先を分散させることも目的の一つとしています。

投資対象

次に投資対象についてですが、

積立投資枠では

- eMAXIS Slim米国株式(S&P500)

- eMAXIS Slim全世界株式(オールカントリー)

成長投資枠では

- 米国株式(個別株)

- 米国高配当ETF

にそれぞれ投資することにしています。。

積立投資枠については積立NISAでの投資対象と同じにしており、一般的にも投資対象として適格だと言われている商品を選んでいます。

S&P500とオールカントリーのどちらが良いかは、様々なメディアが情報発信していますね。

投資金額

積立投資枠では、

夫婦ともに年間120万円(毎月10万円)の積立投資を行い、最速の5年間で非課税投資枠を使い切るように投資を行う方針としています。

成長投資枠では、

非課税枠の1,200万円に対し、米国株、米国高配当ETFにそれぞれ600万円ずつ投資することを考えています。

これは、積立投資枠とは異なり毎月の積立ではなく、株価が下落した際などにスポット購入することを考えています。

投資期間としては最速5年間枠を埋められるだけの入金力はないため、可能な範囲で投資を行う予定です。

理由

ここまで、私たち夫婦の投資戦略をご紹介しましたが、

最初にもお伝えしたように、結論としては、

投資信託、個別株、高配当ETFにぞれぞれに投資を行うです。

理由としては、

- 資産の最大化を図るにはインデック投資が合理的であることは理解している

- 資産の最大化より現在の生活を豊かにしたい

- 夫婦の性格上、積み立てた資産を切り崩すのに向いていない

- それぞれの投資方法の良いところを楽しみながら投資を続けたい

と夫婦ともに考えているからです。

最初に説明したように、資産を最大化させるためにはインデックス投資が合理的です。

しかし、私たち夫婦にとって将来のために資産を最大化させるよりも、

少しでも配当金などを貰い現在の生活を豊かになる方が心地よいと考えています。

また、夫婦の性格上、せっかく積み立てたものを切り崩すのはもったいないと考えてしまうため、

それなら最初から配当金の出る高配当ETFに投資する方が良いという結論に至りました。

結局、積立ているものを切り崩したら資産は最大化しないと考えてしまいます・・・

加えて、積立投資についてはこれまでに積立NISAやジュニアNISAを行なっており、現在もiDECOで投資信託の購入を行っているため、ある程度のリスク分散はできていると考えています。

そのため、成長投資枠については投資信託ではなく、高配当ETFや個別株への投資を行う方針としています。

個別株への投資はリスクが高いですが、それも込みで楽しく投資をしたいと考えています。

投資信託、高配当ETF、個別株のいいところを少しずつ味わいたいと思います!

まとめ

今回の記事では、新NISAにおける共働き夫婦の投資戦略ということで以下について解説しました。

- 新NISA制度についてのおさらい

- 一般的に言われている最も合理的な投資方法

- 配当金が得られる高配当投資について

- 共働き夫婦の投資戦略とその理由

インデックス投資や高配当株投資など、新NISAでの投資方法は人それぞれであるため、今回は私たち夫婦の一例を紹介しました。

新NISAの投資戦略について情報発信をしている方は多いと思いますので、

色々な方の意見を参考にしながら、どのような投資が自分に合っているのか考えてみて頂ければと思います。

また、このブログでは看護師として働きながら初心者から投資を始めた私が、自分の経験を踏まえて皆さんにわかりやすいよう投資に役立つ情報について発信しています。

まだ資産運用や投資の経験がないという方は、ぜひ他の記事もご覧になってくださいね♪

コメント