どうも、管理人のナスかぶと申します!

現在までに資産運用に取り組んできた方の中には、積立NISAを利用してきた方が多いのではないでしょうか?

これまでの積立NISAでは「投資信託」しか購入できませんでしたが、

一般的に、個別株投資は投資信託よりもリスクが高い分、利益も大きいと言われています。

私自身、積立NISAを続けつつも「もっとたくさん利益が欲しい!」という思いから、

2022年7月より米国株への個別株投資を始めました。

でも、個別株投資って本当に儲かるの?リスク高んじゃないの?

と思う方も多いのではないでしょうか?

そこで、今回は米国株への個別株投資を始めて1年経過した私の、

2023年8月現在の資産状況についてお伝えしたいと思います!

米国個別株投資1年目の資産状況

私が初めて米国株への個別株投資を始めたのが2022年7月です。

そして、この記事を書いている2023年8月5日現在の資産状況は次の通りです。

| 資産残高 | 2,469,717円 |

| 評価損益 | +415,554円 |

| 損益率 | +20.22% |

夏のボーナスぐらい増えました!

私は、資産運用を始めるまで貰った給料を職場の定期積立や銀行への貯金に充てていました。

しかし、職場や銀行に積立をしても、もらえる利子は雀の涙ほどしかありません。

同じ程度の金額でも、銀行に預けるのか投資に充てるのかで、遥に利益が異なることが分かります。

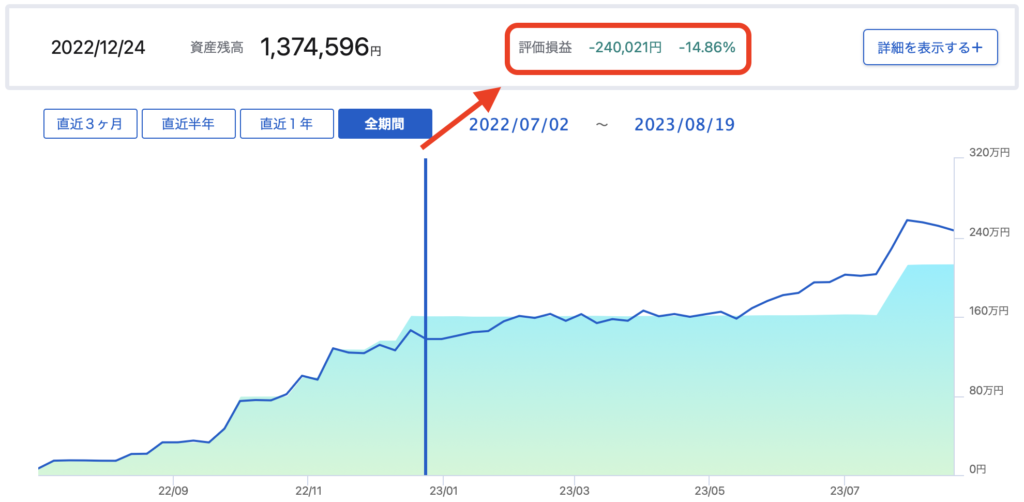

米国個別株の資産推移

次に、1年間の個別株投資による私の資産推移を見てみましょう。

このグラフでは、青い線が資産の推移、水色の線が元本を示しています。

積立NISAと違って定額積立をしている訳ではないため、個別株を購入していない期間は元本は増えていません。

そして、このグラフで特に注目して頂きたいのは、

資産が元本を大きく上回っている時期もあれば、大き下回っている時期もある

というところです。

2023年5月以降は元本に対し利益が大きく増えていますが、

過去には最大で24万円程度(−15%程度)の元本割れを経験しました。

初めにもお伝えした通り個別株投資は投資信託と比べリスクが高いです。

株価が値上がりするときは大きく上がりますが、値下がりするときは大きく下がります。

私の場合、現時点では積立NISAの方が損益率が高いため、個別株の今後の値上がりに期待しているところです。

個別株投資のメリット

では、そのような値動きの大きい個別株投資にはどんなメリットがあるのでしょうか?

私の経験も踏まえ、以下に簡単にまとめてみました。

- 積立NISAよりも高いリターンを期待できる

- 株主優待や配当金を受け取れる

- 好きな企業や期待する企業を自分で選んで投資ができる

個別株投資を行うメリットとしては初めにもお伝えした通り、

リスクが高い分、大きく儲けられる可能性があるということが挙げられます。

また、その他にも注目すべき点として、「配当金」や「株主優待」といったメリットがあります。

投資信託では基本的に配当金や株主優待の受け取りがないため、

配当金や株主優待を受け取りたいと考えている方は個別株投資を行う必要があります。

そして何より、個別株投資では自分の好きな企業や期待する企業を選んで投資を行えるというのも醍醐味の一つだと感じます。

私は自分が好きなGoogleやAmazon、Disneyなどの株を持っています♪

個別株投資のデメリット

個別株投資のメリットを聞いて興味を持った方は、ぜひデメリットについても知っておく必要があります。

私が1年間の個別株投資を行って感じたデメリットは以下の通りです。

- 投資信託と比べ株価変動のリスクが大きい

- 株価の値動きが激しく、買うタイミングが難しい

- 資産の変動が激しいため精神的なストレスが大きい

- 投資する企業の業績などを調べるためには知識が必要

個別株投資の最大のデメリットとしては、株価変動のリスクが大きいということが挙げられます。

投資信託は専門家が選んだ複数の企業への分散投資されていることにより株価変動のリスクを軽減することができています。

しかし、個別株投資の場合は自分の責任で1つの企業を選び投資を行う必要があり、

投資している企業の業績により資産が半分になったり、最悪の場合0になってしまうこともあります。

個別株投資をするときは複数の企業に投資することが望ましいです!

また、株価の変動が大きいため、いつ買えば得なのかを考えすぎてしまい、買うタイミングを逃してしまうこともしばしばあります。

そして、株価が高い時に買ってしまうと、翌日にはすぐ株価が下がっているなんてことも・・・。

そのようなこともあり、資産の変動による日々の精神的なストレスが大きいと感じます。

特に、米国株は日本株に比べ株価がジェットコースターのように変動することもあるため、

資産が減ることを気にしすぎる性格の人には向いていないかもしれません。

また、自分の好きな企業や期待する企業を選んで投資を行えるというメリットを挙げましたが、

どの企業が今後株価の成長が期待できるのか調べたりなど、企業分析などを行う必要があることもデメリットの一つではないかと思います。

しかし、個人的にはプロの投資家ではないので、投資先を選ぶのに考えすぎてしまうような性格の人は、個別株投資や長期投資に向いていないのではないかと考えます。

難しいことは考えず、応援したい企業や好きな企業を買えばいいと思います!

米国個別株に1年間投資してみた感想

ここまで、私が1年間米国個別株に投資を行った資産状況の推移と、個別株投資のメリット、デメリットについてお話ししてきました。

そして、1年間やってみての感想としては・・・

リスクが取れるなら、長期的に個別株投資をする価値はあり!

ということです。

プロフィールにもある通り、私は看護師として働いています。

夫婦共働きで子どもも養っていますが、子どもが小さい今なら比較的資金にも余裕があり、積立NISAだけでは物足りなく感じています。

特に看護師は給料も安定しており、比較的収入も多いことから、

少々元本割れしたところで働いていればなんとかなると個人的には思っています。

例え一時的に損したとしても、将来的に値上がりしているなら問題なし!

また、2024年から新NISAも始まり投資額や投資できる対象も増えることから、

これまでに個別株投資で得られた経験や知識は今後に役立つものだと感じています。

私のブログを見てくれている方は看護師の方がほとんどだと思いますが、

もし記事を読んで個別株投資に興味を持った方がいれば、給料を銀行に預けたり、積立NISAだけをするのではなく、個別株を一株でもいいので買ってみてはいかがでしょうか?

個別株投資の方法についてはまた別の記事で解説していこうと考えていますので、

興味がある方はぜひご覧になってくださいね♪

コメント